Tháng 9/2008 trở thành mốc khó quên trong

lịch sử kinh tế thế giới, cuộc khủng hoảng tài chính nổ ra tại Mỹ rồi

nhanh chóng lan rộng ảnh hưởng toàn cầu.

Ngày 15/9/2008, Lehman Brothers - ngân hàng đầu tư hàng

đầu của Mỹ tuyên bố phá sản, đánh dấu sự bung vỡ chính thức của một

cuộc khủng hoảng. Đó là cơn lũ làm nghiêng ngả nhiều nền kinh tế lớn, đã

nhấn chìm nhiều định chế tài chính khổng lồ.

Việt Nam, niềm vui trở thành thành viên Tổ chức Thương

mại Thế giới (WTO) năm 2007 chưa tày gang, tác động của cuộc khủng hoảng

đã ập tới. Nhưng dường như khó khăn của nền kinh tế mới chỉ thực sự bộc

lộ vài năm gần đây.

5 năm sau cơn lũ, nước ở Việt Nam dường như rút chậm

hơn. Bởi đến nay tăng trưởng kinh tế vẫn chưa thể phục hồi, hoạt động

sản xuất kinh doanh của doanh nghiệp bất ổn khi lạm phát và lãi suất cho

vay cao, nợ xấu trở nên nhức nhối, thu nhập tăng chậm và đời sống người

dân khó khăn…

VnEconomy điểm lại những nét chính của nền kinh tế trong 5 năm ảnh hưởng của cuộc khủng hoảng này ở 11 chỉ tiêu cơ bản.

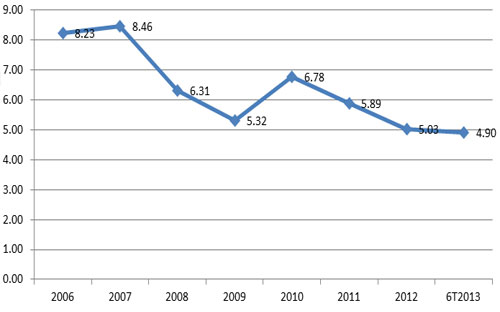

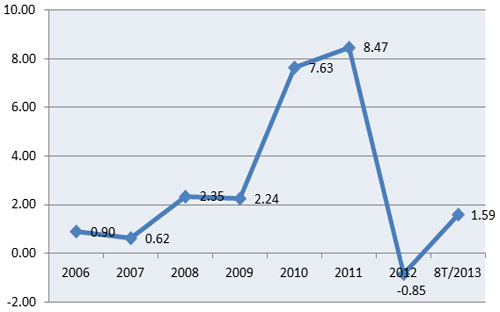

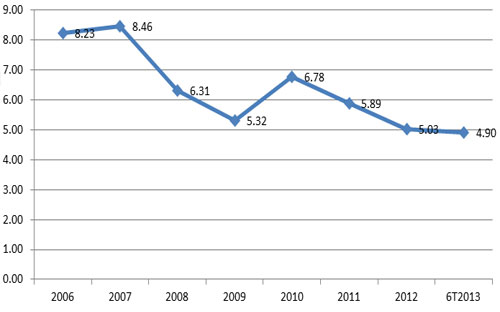

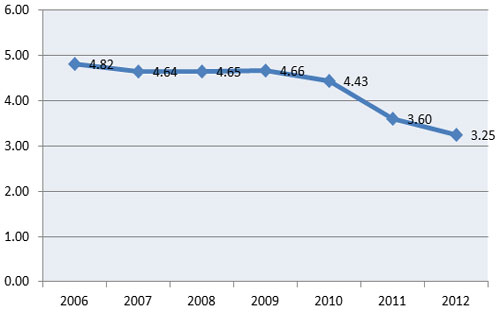

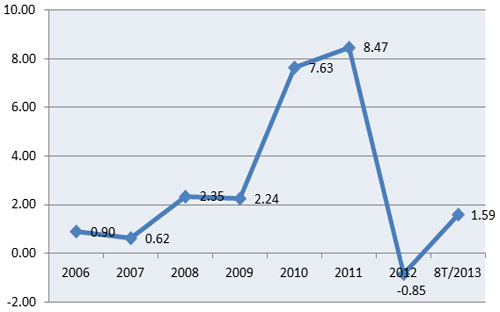

1. Chưa thể phục hồi

Tăng trưởng GDP những năm gần đây (đơn vị: %), nguồn: Tổng cục Thống kê

|

“Con hổ của châu Á” là cụm từ quen thuộc mà giới đầu tư

quốc tế dành để nói về Việt Nam những năm 2006 - 2007, gắn với nền kinh

tế có tốc độ tăng trưởng ấn tượng cùng triển vọng từ cánh cửa WTO vừa

mở. Nhưng, ảnh hưởng khủng hoảng ập tới, sự đứt gãy đến ngay trong năm

2008. Đến năm 2010, hướng phục hồi gợi mở, nhiều nhận định đều chung lạc

quan: những gì khó khăn nhất đã qua, hay nền kinh tế đã chạm đáy. Năm

2011 và 2012, triển vọng phục hồi càng xấu đi. Đến nay, với những gì đã

trải qua trong 2013, “tinh thần” tăng trưởng GDP không đạt mục tiêu 5,5%

dường như đã sẵn sàng.

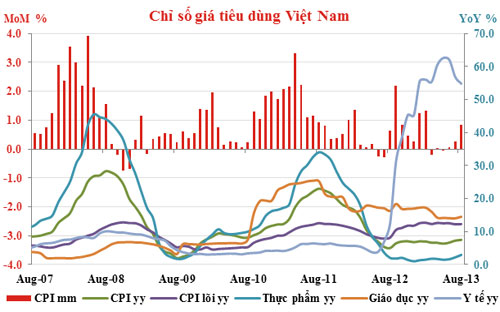

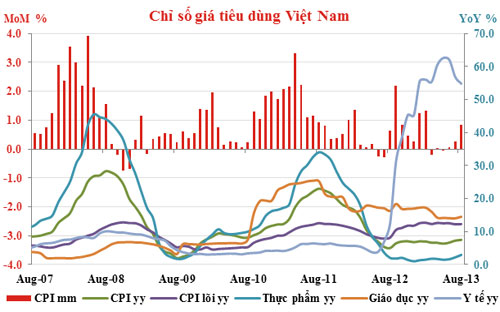

2. Lạm phát bùng nổ

Nguồn dữ liệu: Trung tâm nghiên cứu, Tập đoàn Đầu tư Phát triển Việt Nam

|

Đánh dấu năm đầu tiên chịu ảnh hưởng của khủng hoảng,

lạm phát tại Việt Nam bùng nổ trong năm 2008. Tình hình có vẻ nhanh

chóng được kiểm soát trong năm 2009, nhưng ngay sau đó là cú hồi mã

thương nhức nhối năm 2010 và 2011. Năm 2012 và dự tính cả 2013, lạm phát

đã hạ nhiệt nhanh.

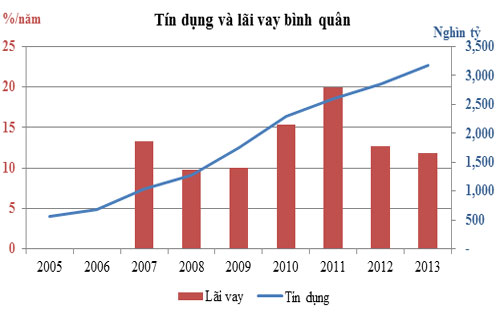

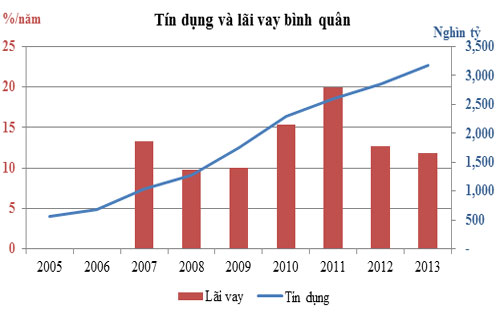

3. Lãi suất cho vay leo thang

Nguồn dữ liệu: Trung tâm nghiên cứu, Tập đoàn Đầu tư Phát triển Việt Nam

|

Cuộc khủng hoảng nổ ra, Việt Nam nhanh chóng có ứng xử

mà điển hình là gói kích cầu 1 tỷ USD qua bù lãi suất. Gói hỗ trợ này là

tác động chính đối với lãi suất cho vay khá mềm trong năm 2009. Tuy

nhiên, những năm sau đó lãi suất cho vay liên tục leo thang, đặc biệt là

sự ngột ngạt năm 2011. Nửa cuối 2012 và đến 2013 lãi suất cho vay mới

bắt đầu hạ nhiệt khi lạm phát được kiềm chế.

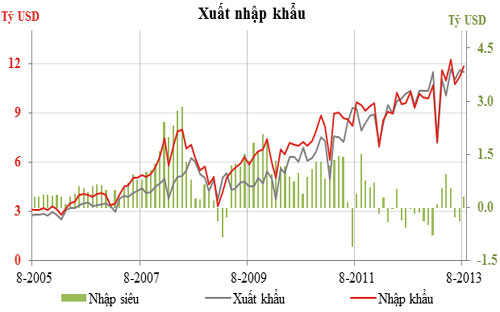

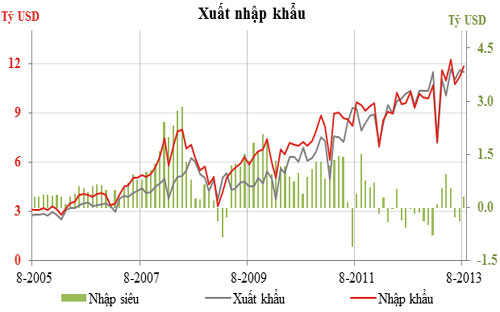

4. Điểm sáng xuất khẩu

Nguồn dữ liệu: Trung tâm nghiên cứu, Tập đoàn Đầu tư Phát triển Việt Nam

|

Xuất khẩu là điểm sáng hiếm hoi trong bức tranh của nền

kinh tế trong 5 năm qua khủng hoảng. Sau điểm năm 2009 suy giảm, đà

phục hồi thể hiện rõ và vững trong những năm gần đây. Đặc biệt, sau

nhiều năm triền miên nhập siêu, lần đầu tiên Việt Nam đã xuất siêu trong

năm 2012. Qua 8 tháng 2013, tốc độ và cân đối kim ngạch xuất nhập khẩu

khá cân bằng và tương đối ổn định.

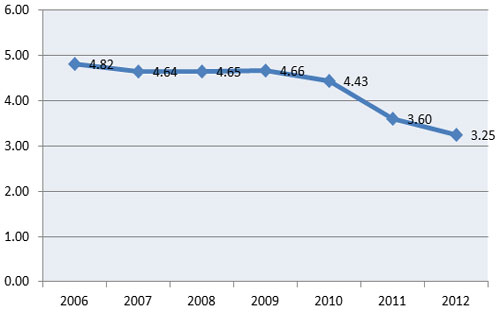

5. Tỷ lệ thất nghiệp “miễn dịch” với khủng hoảng

Tỷ lệ thất nghiệp ở khu vực thành thị (đơn vị: %), nguồn: Tổng cục Thống kê

|

Nhìn vào số liệu thống kê, có vẻ như tình hình lao động

việc làm tại Việt Nam đã “miễn dịch” với tác động của cuộc khủng hoảng

tài chính toàn cầu. Thậm chí trong những năm khó khăn nhất sau khủng

hoảng, 2011 và 2012, tỷ lệ thất nghiệp ở khu vực thành thị còn cải thiện

rõ nét. Điều này dường như mẫu thuẫn với tình trạng phá sản của doanh

nghiệp hay sa thải lao động nổi cộm những năm gần đây.

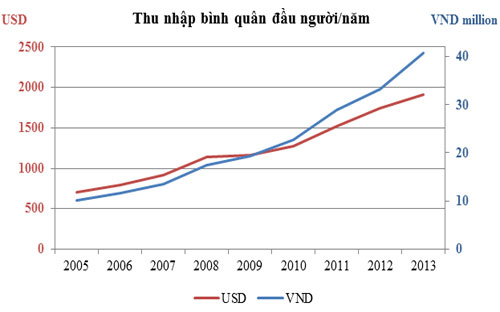

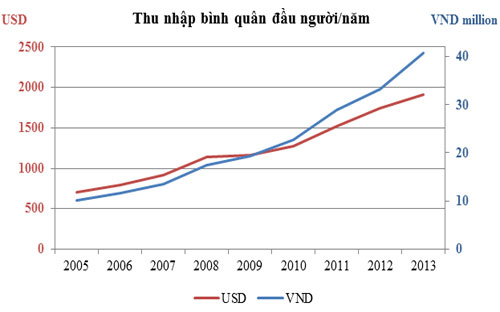

6. Thu nhập đầu người tăng khá

Nguồn dữ liệu: Trung tâm nghiên cứu, Tập đoàn Đầu tư Phát triển Việt Nam

|

Thu nhập bình quân đầu người tăng khá cao trong 5 năm

khủng hoảng, nhưng ngược lại là sự mất giá của đồng tiền khiến đời sống

dân cư không hẳn có sự cải thiện tương ứng. Đồng

VND mất giá khá mạnh so với USD trong giai đoạn này khiến thu nhập bình quân đầu người tính bằng USD tăng chậm.

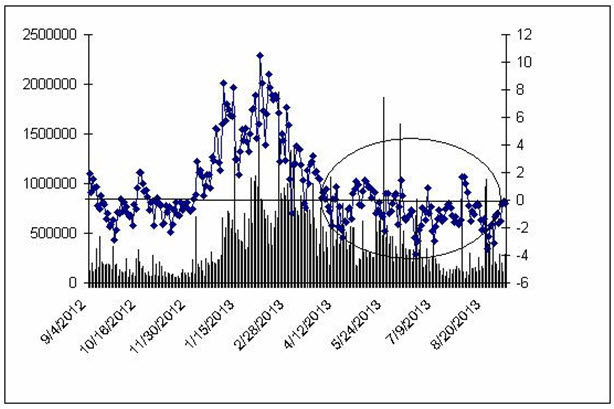

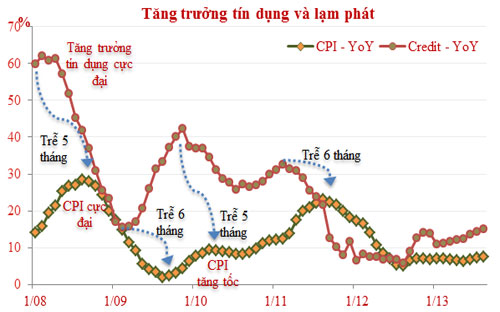

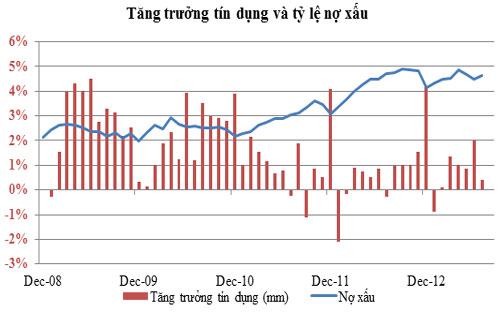

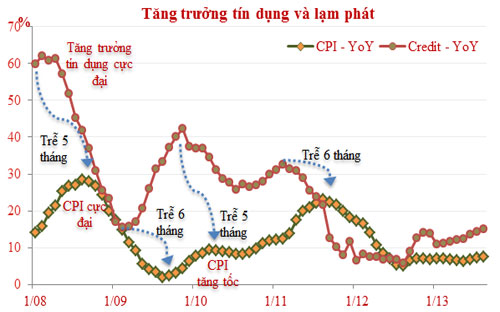

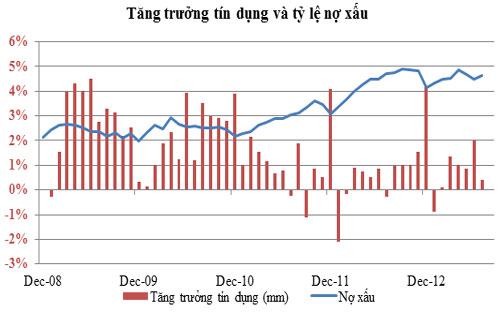

7. “Mặt bằng mới” của tăng trưởng tín dụng

Nguồn dữ liệu: Trung tâm nghiên cứu, Tập đoàn Đầu tư Phát triển Việt Nam

|

Một “mặt bằng mới” - vùng trũng tăng trưởng tín dụng

đang được thiết lập từ 2011, 2012 và triển vọng 2013. Một mặt nó gắn với

định hướng điều hành chính sách tiền tệ tập trung kiềm chế lạm phát,

mặt khác phản ánh trở ngại đã lớn dần từ nợ xấu, và là kết quả của cầu

tín dụng yếu khi sản xuất kinh doanh khó khăn, nhiều doanh nghiệp suy

yếu qua ảnh hưởng khủng hoảng và hàng tồn kho tăng cao.

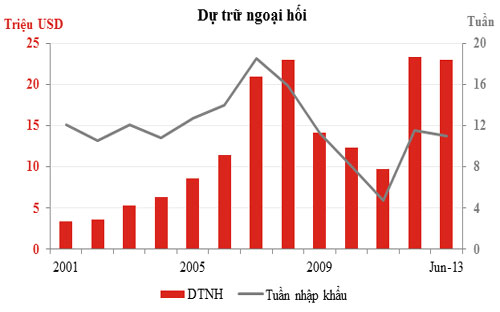

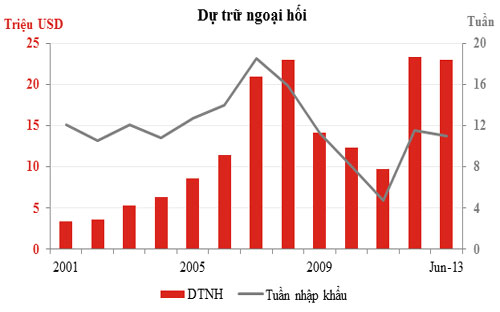

8. Cải thiện dự trữ ngoại hối

Nguồn dữ liệu: Trung tâm nghiên cứu, Tập đoàn Đầu tư Phát triển Việt Nam

|

Ảnh hưởng của cuộc khủng hoảng tài chính toàn cầu, cú

đảo chiều của vốn ngoại đã thể hiện rõ ở cân đối cán cân tổng thể, khi

sụt giảm mạnh trong năm 2008 và thâm hụt năm 2009 và 2010. Đi cùng diễn

biến này là dự trữ ngoại hối giảm mạnh từ năm 2009 và đặc biệt trong năm

2010. Tuy nhiên, cán cân tổng thể đã thặng dư trở lại trong năm 2011 và

gần với mức kỷ lục (năm 2007) vào năm 2012. Dự báo năm nay trạng thái

thặng dư có thể nối tiếp với khoảng 5 tỷ USD. Thuận lợi này giúp dự trữ

ngoại hối nhà nước phục hồi nhanh và mạnh, dự tính đạt mức cao nhất

trong lịch sử nửa đầu 2013.

9. Niềm tin đối với VND suy giảm

Mức tăng, giảm bình quân trong năm của tỷ giá USD/VND (đơn vị:%), nguồn: Tổng cục Thống kê

|

Có nhiều nguyên nhân, song ảnh hưởng khủng hoảng với cú

đảo chiều vốn ngoại là yếu tố góp thêm sự căng thẳng, xáo trộn và biến

động mạnh của tỷ giá USD/VND những năm 2010 - 2011. Phía sau đó là niềm

tin đối với VND bị suy giảm. Nhưng với trạng thái thặng dư trở lại của

cán cân tổng thể, cùng nhiều chính sách can thiệp của Ngân hàng Nhà

nước, tỷ giá USD/VND đã ổn định từ cuối 2011 cho đến nay.

10. Nhức nhối nợ xấu

Nguồn dữ liệu: Trung tâm nghiên cứu, Tập đoàn Đầu tư Phát triển Việt Nam

|

Phải gần ba năm sau khi cuộc khủng hoảng tài chính toàn

cầu nổ ra, khó khăn của hệ thống ngân hàng Việt Nam mới thực sự bộc lộ

khi tỷ lệ nợ xấu bắt đầu tăng nhanh từ cuối 2010 đến đầu 2011. Từ 2012

đến nay, nợ xấu trở nên nhức nhối khi vượt xa ngưỡng 3% và hiện vẫn chưa

cho thấy một sự dịu bớt rõ ràng và bền vững.

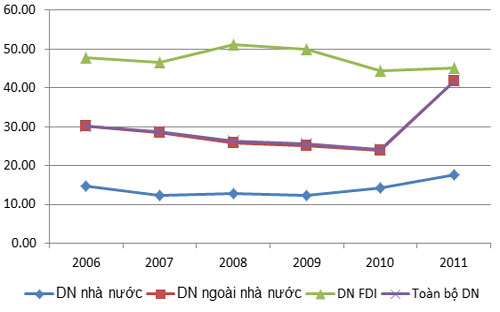

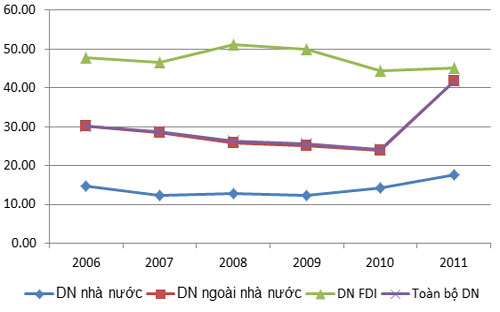

11. Doanh nghiệp thua lỗ ngày càng tăng

Tỷ lệ doanh nghiệp kinh doanh thua lỗ (đơn vị: %), nguồn: xử lý dữ liệu từ khảo sát doanh nghiệp hàng năm của Tổng cục Thống kê

|

Là những đối tượng trực tiếp chịu ảnh hưởng, nhưng

dường như tác động của cuộc khủng hoảng tài chính toàn cầu đối với cộng

đồng doanh nghiệp Việt Nam ban đầu khá mờ nhạt, xét ở mức độ kinh doanh

thua lỗ. Dữ liệu khảo sát hàng năm của Tổng cục Thống kê cho thấy, tình

trạng thua lỗ của các doanh nghiệp chỉ thực sự tăng vọt từ năm 2011, đặc

biệt là ở khối ngoài quốc doanh. Còn dữ liệu cập nhật gần nhất ở nguồn

khác, theo báo cáo của Tổng cục Thuế, trong quý 1/2012 có đến 70% số

doanh nghiệp báo cáo thua lỗ.

Hiện chưa có các con số cập nhật mới, song có thể dự tính tình hình vẫn chưa có nhiều cải thiện cho đến nửa đầu năm nay.

Minh Đức

vneconomy