Việc phát hiện ra quy luật giao dịch sẽ giúp tận dụng được cơ hội để tìm kiếm lợi nhuận cũng như hạn chế rủi ro trước khi các quỹ ETF tháo hàng.

Hoạt động của các quỹ ETF trở thành một mối quan tâm

lớn đối với các nhà đầu tư, khi giao dich của các quỹ này đã tác động

không nhỏ đến TTCK Việt Nam. Tác động này thể hiện khá rõ nét trong

những lần các quỹ này thực hiện tái cơ cấu danh mục của chỉ số theo định

kỳ. Trong thời gian tái cơ cấu, thị trường thường sẽ biến động mạnh và

khiến cho giới đầu tư cảm thấy lo lắng.

Đáng chú ý là cơ chế giao dịch của ETF cho phép các nhà tạo lập có thể thực hiện kinh doanh chênh lệch giá (arbitrage).

Cụ thể, khi giá giao dịch chứng chỉ quỹ ETF cao hơn giá

trị tài sản ròng N.A.V (trạng thái premium), người tham gia kinh doanh

arbitrage có thể mua các chứng khoán cơ sở trong rổ chỉ số để đổi lấy đơn vị quỹ ETF và bán các chứng chỉ này trên thị trường để kiếm lợi nhuận.

Ngược lại, nếu giá giao dịch chứng chỉ quỹ ETF thấp hơn

giá trị tài sản ròng N.A.V (discount), thì người tham gia kinh doanh

arbitrage có thể mua các đơn vị quỹ ETF để đổi lấy chứng khoán cơ sở, và

sau đó bán những cổ phiếu riêng lẻ để kiếm lợi nhuận.

Như vậy, với dòng vốn mạnh, tần suất trading lớn và tập

trung và các cổ phiếu chủ chốt, hoạt động mua vào và bán ra các cổ

phiếu cơ sở của quỹ ETF sẽ tác động đáng kể đến TTCK Việt Nam. Việc phát

hiện ra quy luật giao dịch sẽ giúp tận dụng được cơ hội để tìm kiếm lợi

nhuận cũng như hạn chế rủi ro trước khi các quỹ ETF tháo hàng.

Chúng ta sẽ cùng xem xét lịch sử giao dịch của quỹ

Vietnam Market Vectors ETF (V.N.M), một trong những quỹ ETF lớn nhất

đang đầu tư vào Việt Nam.

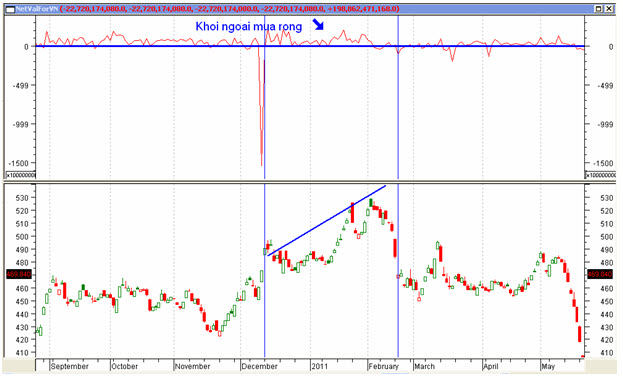

Giai đoạn 30/11/2010 đến 08/03/2011:

Trong giai đoạn này, chứng chỉ quỹ V.N.M được giao dịch với premium khá

cao. Mức chênh lệch giữa giá chứng chỉ quỹ và N.A.V trung bình trong

giai đoạn này vào khoảng 6.1% và cao nhất lên đến 17.18%.

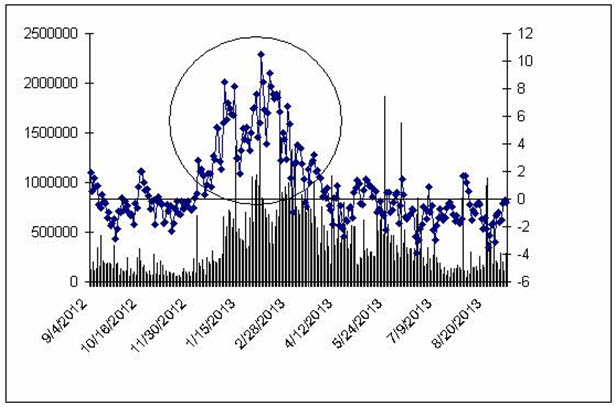

Khối lượng giao dịch và mức premium/discount của

chứng chỉ quỹ V.N.M (Khoanh tròn thể hiện giai đoạn từ 30/11/2010 đến

08/03/2011).

Như đề cập ở trên, trong trường hợp premium, nhà đầu tư

kinh doanh arbitrage có thể mua chứng khoán cơ sở để đổi lấy chứng chỉ

quỹ và kiếm lời. Phân tích dữ liệu giao dịch của khối ngoại trong giai

đoạn này cũng cho thấy họ đã mua ròng rất mạnh, tổng cộng hơn 3,000 tỷ

đồng (xem biểu đồ bên dưới).

Các cổ phiếu chiếm tỷ trọng cao trong rổ chỉ số của quỹ V.N.M đều được khối ngoại mua ròng mạnh, chẳng hạn như DPM với 410 tỷ đồng, VCB (344 tỷ), CTG (310 tỷ), BVH(185 tỷ), PPC (90.1 tỷ)…

Trong giai đoạn này, chỉ số VN-Index cũng có mức tăng

trưởng khá ấn tượng từ mức 451.59 điểm lên 513.11 điểm, tương ứng với

mức tăng trưởng 13.62%.

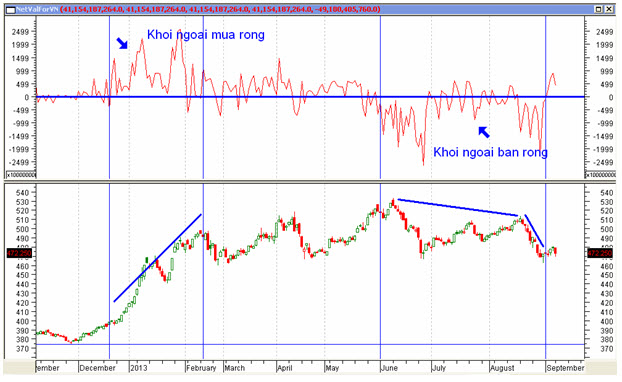

Giai đoạn 24/12/2012 đến 07/02/2013:

Đây cũng là một giai đoạn điển hình khác mà giá chứng chỉ quỹ V.N.M được

giao dịch ở mức khá cao so với N.A.V. Mức chênh lệch giữa giá và N.A.V

trung bình trong giai đoạn này khoảng 5.4% và cao nhất ở mức 10.5%.

Trong giai đoạn này, khối ngoại cũng đã tiến hành mua

ròng mạnh gần 3,766 tỷ đồng. Các mã nằm trong rổ chỉ số của V.N.M được

thu mua khá mạnh, cụ thể DPM được mua ròng với gần 332 tỷ đồng, VCB

(212.8 tỷ), STB (192.8 tỷ), BVH (176 tỷ), CTG (165.5 tỷ), PPC (104.3 tỷ), VIC (63 tỷ)…

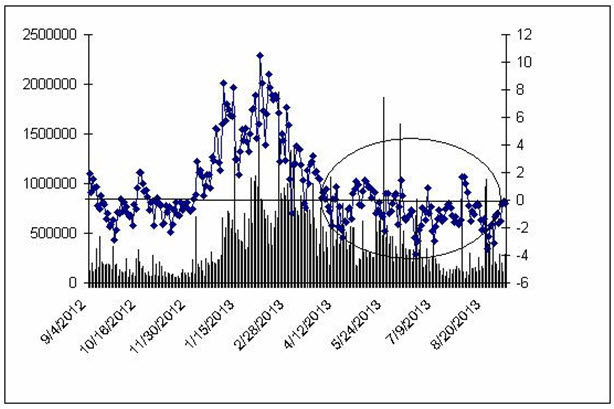

Khối lượng giao dịch và mức premium/discount của

chứng chỉ quỹ V.N.M (Khoanh tròn thể hiện giai đoạn từ 24/12/2012 đến

07/02/2013).

Trong giai đoạn này, TTCK Việt Nam tăng trưởng khá

mạnh. Tính từ ngày 24/12/2012 đến 07/02/2013, chỉ số VN-Index đã tăng

mạnh từ 399.71 điểm lên 466.63 điểm, tương ứng với mức tăng trưởng

16.7%.

Giai đoạn tháng 4/2013 - nay: Biểu đồ

bên dưới cho thấy bắt đầu từ tháng 04/2013 đến nay, chứng chỉ quỹ V.N.M

hầu như được giao dịch thấp hơn so với N.A.V. Mức chênh lệch giữa giá và

N.A.V trung bình trong giai đoạn này khoảng -0.74% và chiết khấu cao

nhất là -3.51%.

Trên TTCK Việt Nam, khối ngoại cũng trở lại vị thế bán

ròng khá mạnh sau khi mua ròng ở giai đoạn đầu năm. Tính tổng cộng, khối

ngoại đã bán ròng gần 1,030 tỷ đồng trong giai đoạn này, với đích nhắm

chủ yếu là STB (350.2 tỷ), BVH (262.9 tỷ), VCB (218.9 tỷ), DPM (211.7

tỷ), CTG (116.3 tỷ), PPC (66.6 tỷ)...

Khối lượng giao dịch và mức premium/discount của chứng chỉ quỹ V.N.M (Khoanh tròn thể hiện giai đoạn từ tháng 4/2013 đến nay).

Việc nhà đầu tư nước ngoài mua ròng/bán ròng mạnh ở các

cổ phiếu trên TTCK Việt Nam còn phụ thuộc vào nhiều yếu tố khác, chứ

không phải chỉ do các quỹ ETF gây ra.

Tuy nhiên, phân tích trên cho thấy chúng ta nên đặc

biệt chú ý những giai đoạn xuất hiện mức chênh lệch dương (premium) hay

âm (discount) giữa giá chứng chỉ quỹ ETF và N.A.V lớn.

Hoạt động arbitrage của các nhà tạo lập khi có hiện

tượng premium có xu hướng tác động tích cực đến nhóm cổ phiếu cơ sở cũng

như thị trường, và ngược lại hiện tượng discount có tác động tiêu cực.

Ngoài ra, hiện tượng premium/discount cũng là một dấu

hiệu cho biết nhà đầu tư nước ngoài đang lạc quan hay bi quan về TTCK

Việt Nam, và góp phần giải thích cho động thái mua ròng/bán ròng của

khối ngoại.

Huỳnh Nhật Trình

Infonet

Không có nhận xét nào:

Đăng nhận xét